ЦЕНТР ипотечного страхования

Страховой брокер

ипотечное страхование жизни и квартиры для банка"СПБ"| Где дешевле оформить? сколько стоит

Комментарии: 4

Содержание:

Обязательно ли страховать ипотеку для банка "СПБ"?

Можно ли отказаться?

Если рассматривать вопрос с точки зрения Закона "Об ипотеке" и Гражданского Кодекса единственной строго обязательной страховкой по ипотечному кредиту как раз и является только залоговое имущество (то есть купленная в кредит квартира/комната или дом). Заемщик должен оформить полис за свой счет в пользу банка. Это затраты, с которыми придется смириться.

При приобретении жилья на вторичном рынке (то есть по договору купли-продажи, а не долевого участия в строительстве), необходимо будет приобрести и титульное страхование на первые 3 года кредитования. Оно оформляется на случай признания сделки по покупке недвижимости недействительной из-за юридических проблем.

Но помимо недвижимости в кредитном договоре также прописывается необходимость застраховать здоровье всех созаемщиков. Что же говорит Закон об обязанности страхования жизни?

Оно является исключительно добровольным. Навязывать его никто не имеет право. Раньше сотрудники банка обманывали, угрожали, что откажут в выдаче кредита, если заемщик не оформит личное страхование. Но с 2013 года началась борьба с навязыванием на законодательном уровне. Но "осадок" остался до сих пор, как и негатив к любого рода банковским страховкам.

Чтобы не нарушать принцип добровольности, банки научились мягко и ненавязчиво подталкивать клиента в сторону согласия. В частности, банк "Санкт-Петербург" ввел привязку размера годовой ставки к наличию или отсутствию полиса жизни. Страхуешься - получаешь снижение на 1% и, следовательно, уменьшение ежемесячного платежа. Естественно, рекламируемые низкие проценты по ипотеке можно получить только при оформлении страховки.

Условия кредита прописываются таким образом, что устанавливается базовая высокая ипотечная ставка, и возможность применения скидки при наличии действующего договора на случай смерти/инвалидности. Предоставление такого выбора никак не ущемляет и не нарушает права. Клиенту никто ничего не навязывает, поскольку он сам принимает решение.

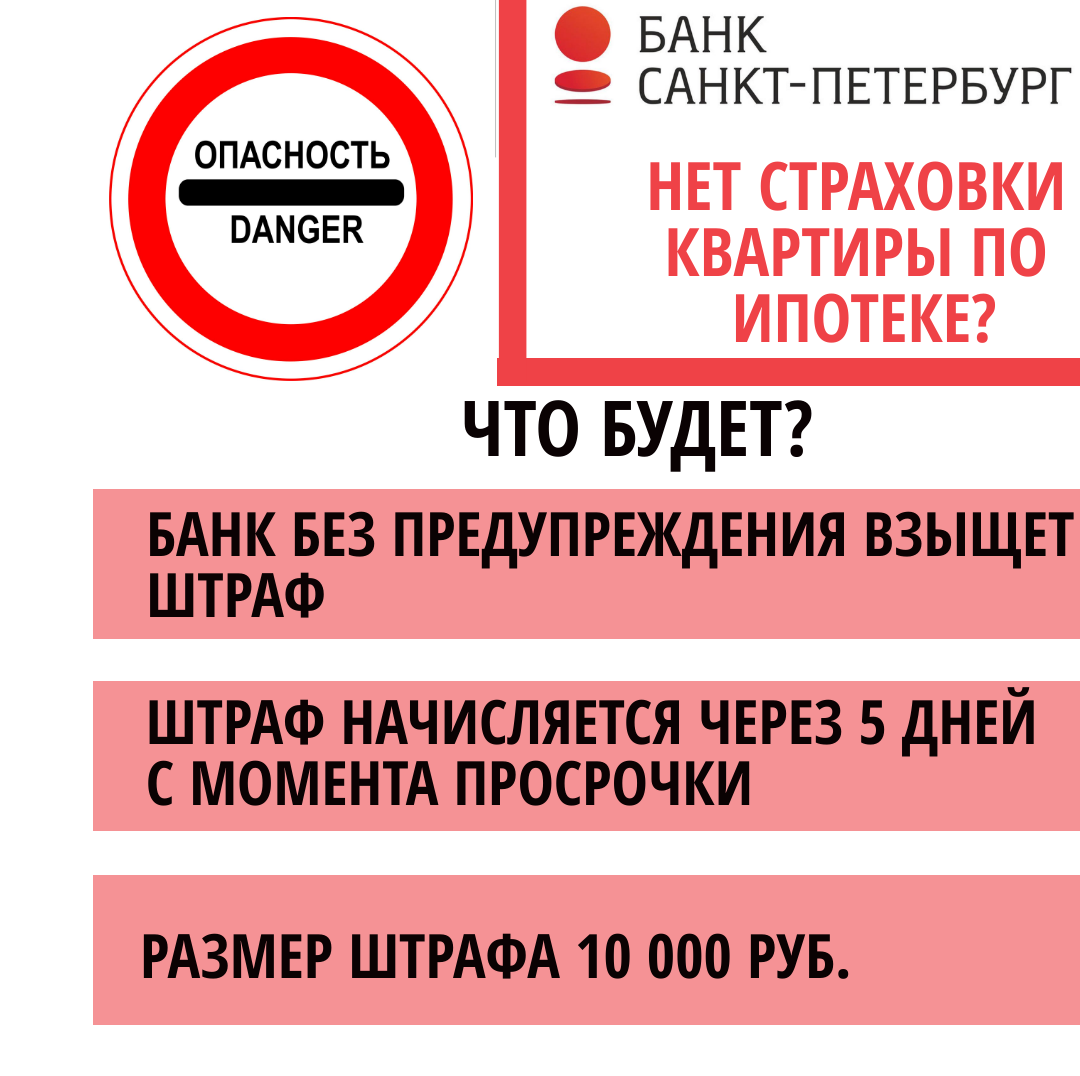

Что будет, если не застраховать ипотеку (последствия)?

Отсутствие страхования залоговой недвижимости

Если по какой-то причине, вы не страхуете залоговое жилье, рекомендуем изучить последствия такого решения.

В кредитном договоре банка "СПБ" прописаны санкции за отсутствие полиса.

Так, за несвоевременное оформление страховки взыскивается штраф 10000 руб. за каждый факт нарушения. Он начисляется через 5 дней с момента окончания предыдущего оплаченного полиса. Штраф без предупреждения списывается со счета клиента. В итоге у заемщика может возникнуть просроченная задолженность, а вся эта ситуация становится совершенно неожиданной.

Многим кажется, что все эти штрафы и пени за просрочку полиса незаконны. Огорчим, суд полностью на стороне банка в подобных исках. Здесь мы подготовили обзор решений по подобным спорам. В комментариях, можно найти отзывы людей, столкнувшихся с аналогичной проблемой.

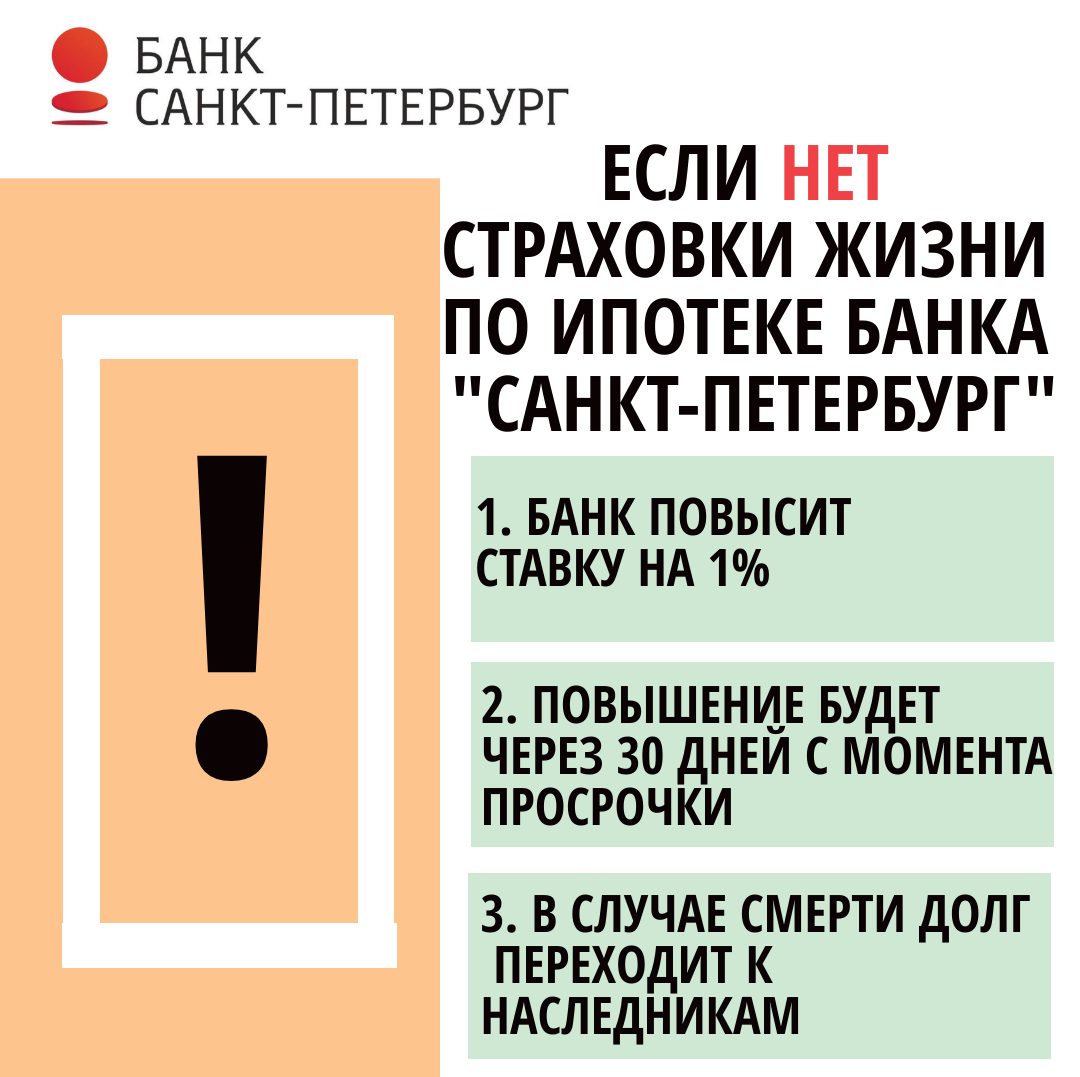

Отсутствие страхования жизни

Если вовремя не продлить страховку здоровья на очередной год, то, согласно условиям кредитного договор, через 30 дней банк "СПБ" без предварительного уведомления повысит ставку и увеличит сумму ежемесячного платежа. Будет составлен новый график погашения.

В момент получения ипотеки заемщики обычно согласны на что угодно. Рекламные предложения гарантируют низкий процент. И в памяти как раз фиксируется эта ставка. Но уже через год многие забывают, что им уменьшили платеж только на срок действия полиса. Когда приходит время пролонгировать договор, многие думают: "это уже не обязательно".

Клиент считает, что "плохой" банк начинает навязывать ненужные услуги. Но в один день выясняется, что образовалась задолженность, поскольку повысилась ставка. Многие пытаются добиться справедливости в суде, указывая что банк в одностороннем порядке незаконно поднял годовой процент по ипотеке, но шансов выиграть нет. Судьи справедливо указывают, что нарушений нет, клиенту просто убрали скидку и вернули стандартную ставку.

Некоторые идут еще дальше - просят признать пункт о меняющейся ставке в зависимости от наличия/отсутствия полиса вообще незаконным. Но безуспешно.

Очень многие заемщики сталкиваются с тем, что недостаточно просто застраховаться и оплатить очередной взнос по страховке. Надо обязательно предоставить полис и квитанцию об оплате в банк (лучше дополнительно отправлять сканы документов на специальную электронную почту), но и проконтролировать внесение данных в базу банка.

Более того, заемщики жалуются, что предоставляют в банк полис и квитанцию об оплате, но все равно им повышают ставку на 1% или начисляют штраф. Причина: человеческий фактор, сбой системы, технические ошибки. Поэтому будьте внимательны. Лучше через неделю после предоставления страховки еще раз позвонить в банк и узнать статус рассмотрения документов.

Что выгоднее: повышенная на 1% ставка или страховка?

Соответственно, у многих заемщиков возникает вопрос, какой вариант выбрать - со страхованием жизни или без. Посчитаем, что выгоднее, на конкретном примере.

Например, сумма ипотеки - 3 млн. руб. (для целей страхования сумма будет увеличена на 10%).

- В первом случае - заемщик женщина, 30 лет, работает в офисе, здорова.

- Во втором случае - заемщик мужчина, 55 лет, работает в офисе, здоров.

Воспользуемся нашим онлайн-калькулятором стоимости страхования жизни по ипотеке банка "СПБ" и рассчитаем тарифы:

- Для женщины полис будет стоить: 4851 руб. в год, или 0,147%. Если же она не застрахует свое здоровье, то переплата процентов в год составит: 1%*3 млн. руб. = 30000 руб. Как видно, разница в суммах внушительна. Очевидно, что надо приобрести страховку.

- Для мужчины полис будет стоить: 54863 руб. в год или 1,6625%, то есть намного больше переплаты на процентах при отсутствии страховки. Риски у мужчины такого возраста несоизмеримо выше, а в случае смерти/инвалидности обязанность по ипотечным платежам останется. Поэтому как раз таким клиентам в первую очередь страховка и необходима. Но если рассматривать вопрос исключительно с точки зрения экономии, то, конечно, страховаться ему смысла нет.

Поэтому для себя вы можете рассчитать цену страхования и сравнить полученный тариф с дисконтом 1% к годовой ставке по кредиту. Как правило, для заемщиков в возрасте до 50-52 лет выгоднее будет оформить полис.

Можно ли вернуть деньги за ранее оплаченный полис ипотечного страхования?

Один из частых вопросов, а можно ли вернуть деньги за уже ранее оплаченный полис по ипотечному кредиту. Согласно законодательству, существует так называемый "период охлаждения". Это 14 дней с момента оформления полиса, в течение которых вы можете написать заявление на расторжение договора и вернуть себе все деньги без каких-либо удержаний и вопросов. Но важно помнить, что в этом случае банк поднимет процентную ставку по кредиту на 1%, поэтому еще нужно успеть принести страховку от другой компании.

Если же прошло больше 14 дней, то отказаться от страховки без потерь, у сожалению, невозможно.

Например, этим периодом охлаждения часто пользуются заемщики, которые дорого застраховались непосредственно в самом банке по рекомендации кредитного менеджера. Большинство клиентов либо не знают, что могут оформить полис гораздо дешевле в любой другой аккредитованной компании. Если не прошло больше 14 дней можно приобрести страховку в другом месте, принести ее в банк и расторгнуть старый договор.

Оформление договора ипотечного страхования для "Санкт-Петербурга"

От чего защищает ипотечная страховка?

Многие клиенты считают, что это абсолютно ненужная бесполезная бумажка, а страховщики только и делают, что отказывают в выплатах. Но все-таки это не так. В случае со страхованием жизни для ипотеки, это действительно полезная услуга. Здесь можно найти примеры выплат по реальным случаям.

Зачем нужно страхование жизни?

Конечно же, большинство уверены, что все будет хорошо, но, к сожалению, несчастье может случиться в каждым. Семья, в которой заемщик зачастую является главным добытчиком и вдруг уходит из жизни, сталкивается с финансовыми трудностями. Страховая выплата же идет полностью на погашение долга в банке.

Важно понимать, что эта страховка не будет работать абсолютно всегда. Рисками будет считаться только смерть или инвалидность 1 или 2 группы. Соответственно, полис не будет включать инвалидность 3 группы, временную нетрудоспособность. Например, заемщик сломал ногу, 3 месяца провел на больничном, а потом выздоровел. Это не покрывается договором.

Также страховка не будет действовать для клиентов, которые уже ранее перенесли серьезные заболевания (инфаркт, онкология и т.п.), в случае смерти в состоянии алкогольного опьянения и т.д.

Зачем нужно страхование недвижимости?

Самое важное, что следует знать, по ипотеке всегда страхуются исключительно конструктивные элементы жилья.

А именно: стены, перекрытия, крыша, окна, входная дверь, фундамент, лестница. И все!

Это значит, что ремонт, мебель, сантехника, инженерное оборудование не будет защищено. Об этом часто и не догадываются клиенты. Например, если вас залили соседи, то конструктивным элементам ущерб не будет нанесен. Следовательно, по обычному ипотечному полису такие события не покрываются.

В целом, договор заключается от рисков:

- пожар

- стихийные бедствия

- противоправные действия третьих лиц

- взрыв газа

- падение предметов (например, дерево, самолет)

Наиболее частым случаем является повреждение/уничтожение квартиры в результате взрыва бытового газа (например, трагедия в Магнитогорске). По частным домам - пожар.

Зачем нужно титульное страхование?

Это договор на случай признания сделки купли-продажи недвижимости недействительной по решению суда, в результате чего заемщик лишается права собственности на жилье.

Зачастую причинами таких случаев является мошенничество, ущемление прав несовершеннолетних при продаже или приватизации. Например, собственником квартиры была бабушка (недееспособная), ее обманным путем заставили продать квартиру, потом перепродали. В итоге честный и добросовестный покупатель жилья может его лишится, если суд вернет право собственности бабушке, а все последующие сделки признает ничтожными.

Требования банка "СПБ" к содержанию договора

Основные условия, которым должен соответствовать полис:

- Страховая сумма должна быть не менее величины основного долга +10%. Например, кредит на 2 млн. руб., тогда ипотека должна быть застрахована на 2,2 млн. руб.

- Выгодоприобретателем по полису должен быть прописан банк "Санкт-Петербург".

- Страхуется заемщик и все созаемщики. При этом основной заемщик страхуется на 70% от необходимой суммы, а созаемщик на 30%.

- Стандартные риски: смерть и инвалидность 1 или 2 группы, наступившие из-за болезни (инфаркт, онкология и т.п.) или несчастного случая (ДТП и т.п.). НО!!!!! Внимательно читайте, какой полис подписываете. Недобросовестные компании могут не включить основную причину смерти - заболевание, сделав тем самым страховку подешевле. Естественно, большинство не заметит подвоха, а будет только рад "сэкономить".

- Договор оформляется на весь срок ипотеки + 1 месяц с обязанностью ежегодной уплаты взносов.

- При приобретении строящегося жилья при получении ипотеки оформляется только страховка жизни. Квартира в обязательном порядке страхуется только после сдачи дома.

- При покупке недвижимости на вторичном рынке обязательно титульное страхование в первые три года.

- В отношении имущества страхуются только конструктивные элементы объекта. Страхуемые риски: пожар, ущерб от воздействия воды, взрыв газа, стихийные бедствия, падение предметов, противоправные действия третьих лиц.

- Без франшизы.

- Разрешено оформление полиса комплексного ипотечного страхования только в аккредитованных организациях.

Когда необходимо делать страховку?

Если вы еще только планируете брать ипотеку, то "Санкт-Петербург" требует, чтобы уже при подписании ипотечного договора был предоставлен полис.

Второй и последующий год кредитования. Ипотечным договором предусмотрена обязанность своевременно оплачивать страховые взносы и предоставлять квитанцию в банк. Поэтому лучше не затягивать, иначе банк выставить штраф и повысит ставку.

Дом сдали и оформлена собственность. Если вы брали ипотеку на строящееся жилье, то после сдачи объекта вам необходимо в течение 5 дней застраховать недвижимость и показать договор банку.

Если вы из Санкт-Петербурга, можете обратиться в нам. Мы подбираем наиболее выгодный вариант из числа допущенных страховщиков, организуем оформление и доставку всего пакета страховых документов на сделку в банке. Наши услуги полностью бесплатны, работу оплачивает страховая компания.

Какие документы понадобятся для оформления договора?

Требования разных компаний к списку документов могут различаться, но в целом перечень следующий:

- паспорт

- заполненное заявление. Как правило, это анкета с вопросами о персональных данных (место работы, должность, прописка и т.п.), а также информация о здоровье (перенесенные заболевания, наличие хронических болезней).

- данные о кредите: кредитный договор и график погашения (сумма задолженности, номер и дата ипотечного договора, срок кредитования, процентная ставка)

- при очень большой сумме кредита может понадобится прохождение медицинского осмотра (сдача анализов, ЭКГ, флюорография и т.п.), соответственно это занимает время, а также возможны дополнительные расходы. По результатам страховщик может скорректировать тариф или отказать в приеме клиента на страхование.

- Отчет об оценке, выписка ЕГРН (при страховании имущества).

- Паспорта продавцом, согласие супруга на продажу, форма 7 и 9, документ-основание собственности, справки из псих-нарко диспансера, если продавец старше 60 лет (для титульного страхования).

Как и куда нужно предоставить полис/квитанцию при продлении?

Существует 3 способа предоставить подтверждение того, что вы оформили страховку:

- Оригиналы страхового полиса и квитанции вы можете принести в отделение банка "СПБ", лучше всего в отдел сопровождения ипотечных кредитов. Попросите сотрудника проставить штамп-подтверждение и подпись, что вы действительно подавали эти документы в банк. В последнее время участились случаи, когда в силу высокой загруженности ваши полисы могут затеряться. Узнаете вы об этом только тогда, когда вам поднимут ставку за просрочку страховки жизни, или выставят штраф.

- Можно отправить копию договора и квитанции об оплате на электронную почту: info@bspb.ru. Тема письма: «Подтверждение оплаты страховки по ипотеке». Внимание! Бывают случаи, когда заемщик документы направляет, но из-за сбоя или ошибок сотрудников данные об этом не вносятся в систему. Тогда начинаются долгие разбирательства.

- Через интернет-банк i.bspb.ru, прикрепив документы «Подтверждение оплаты страховки по ипотеке».

Как рассчитывается стоимость и где дешевле?

От чего зависят тарифы и сколько стоит страхование ипотеки?

На итоговый тариф по страхованию ипотеки влияет количество застрахованных рисков. Поскольку застраховать готовое залоговое жилье - необходимость по закону, поэтому ее никак невозможно избежать.

В конечном итоге ставки на страхование ипотеки могут очень сильно различаться для разных ситуаций и данных самого заемщика. Итак, посмотрим, почему может подорожать полис.

По жизни:

- Пол заемщика. Для женщин тарифы обычно на 30%-50% ниже, чем для мужчин.

- Возраст. Чем старше человек, тем выше вероятность заболевания/смерти. В итоге разница в ставках между 25-летним и 50-летним заемщиком может быть 5-10 раз.

- Профессия. Риск у бухгалтера и шахтера отличается. Для офисных сотрудников применяются минимальные тарифы. А, например, военным, полицейским, МЧС тяжело найти компанию, которая была бы согласна принять их на страхование.

- Здоровье. Каждый заемщик заполняет медицинскую анкету, в которой обязан рассказать о болезнях. Наличие серьезных проблем также является причиной, по которой могут повысить тариф. Поэтому большинство предпочитает скрыть правду. Предупреждаем, при страховом случае это является основанием для отказа в выплате.

- Лишний вес. Вопрос о росте и весе заемщика задают многие компаний. Большой индекс массы тела увеличивает ставки.

- Занятия рисковыми видами спорта. Увлечения горными лыжами, экстремальными хобби - это увеличение риска.

По объекту залога (имущества):

- Тип недвижимости. Обычную квартиру можно застраховать намного дешевле, чем отдельный частный дом/коттедж.

- Год постройки дома. Чем старше объект, тем выше тарифы. Многие вообще не берутся страховать дома старше 1955 года.

- Материал стен/перекрытий. Дерево в конструкции существенно увеличивает вероятность ущерба.

- Наличие газа/камина/сауны/источников открытого огня. Достаточно вспомнить страшную трагедию в Магнитогорске. Взрыв бытового газа - одна из наиболее частых причин повреждения имущества.

По титулу:

- Количество сделок с недвижимостью в прошлом. Большое число переходов права собственности повышает риск, что на каком-то этапе произошло нарушение прав, и сделка может быть признана судом недействительной.

- Наличие несовершеннолетних/пожилых продавцов. Могут потребоваться документы, подтверждающие психическое здоровье лица.

- Срок владения объектом одним собственником. Если кто-то владел жильем менее 1-3 лет, будет сложно найти компанию, согласную застраховать титул. Сделка вообще может сорваться.

Итоговая сумма по страхования ипотеки будет рассчитана по формуле:

= остаток долга по ипотеке (или величина кредита) *1,1 * (тариф по жизни + тариф по недвижимости + тариф по титулу)

Например, вы берете кредит на 3 млн. руб., при этом по условиям кредитного договора сумму надо увеличить на 10%, т.е. итого 3,3 млн. руб. Тариф по страховке жизни (мужчина в возрасте около 25-27 лет) равен 0,25%, по имуществу 0,15%, титулу - 0,2%.

Общий размер платежа составит:

3,3 млн. руб. * (0,25%+0,15%+0,2%) = 19800 руб. в год за полис комплексного страхования ипотеки.

Онлайн-калькулятор цены

Моментальный расчет. Без смс и звонков

Для расчета выберете в калькуляторе ваш город, сумму кредита, название банка, объекты - "жизнь" и/или "недвижимость", "титул". В выпадающем поле в зависимости от требуемого вида страхования необходимо указать: пол, дату рождения и профессию заемщика, год постройки дома, наличие газа или деревянных элементов в конструкции.

Программа подберет выгодное предложение из числа аккредитованных страховщиков.

Внимание! Невозможно сделать расчет для лиц старше 60 лет, имеющих проблемы со здоровьем или инвалидность. В некоторых случаях может понадобится проведение медицинского осмотра. По недвижимости - для квартир, расположенных в домах старше 70 лет.

Если вы из Санкт-Петербурга, можете обратиться к нам. Мы консультируем, подбираем наиболее выгодный тариф на ипотечную страховку, оформляем весь пакет документов. Наши услуги для вас полностью бесплатные. Работу оплачивает страховая компания, поскольку мы обеспечиваем им привлечение клиентов.

Советы - Как сэкономить и дешевле застраховать ипотеку банка "СПБ"?

Не существует одной компании, в которой одинаково дешево было бы страховаться всем-всем. Везде свой подход к оценке рисков и тарифная политика. Поэтому советы друзей или форумов, что где-то удалось выгодно оформить страховку, не всегда будут полезны именно вам. Найти самый хороший вариант можно только запросив расчет у всех аккредитованных страховщиков. Воспользуйтесь онлайн-калькулятором страхования ипотеки банка СПБ.

1. Не соглашаться оформить страховку в самом банке

Первое, с чем столкнется ипотечный заемщик - это навязывание кредитным менеджером страховки ипотеки от компании с какой очень плотно сотрудничает банк. В большинстве случаев предложенный тариф окажется выше чем у других аккредитованных страховщиков. Поэтому, единственный выход – узнать условия по страховке ипотеки во всех допущенных организациях и выбрать самое выгодное предложение.

Как показал наш опыт, обзвон многочисленных компаний с вопросом о тарифах на страховку ипотеки отнимает очень много времени. При этом не всегда вы получаете действительно правильный расчет. Ниже мы приводим результаты опроса 10 ведущих страховщиков о стоимости ипотечной страховки для банка "Санкт-Петербург". Исследование заняло у нас 4 часа, был проведен двойной прозвон для контроля. Тем не менее не от всех компаний удалось получить ответ, а иногда заявленное предложение отличалось при повторном звонке.

2. Сделать основным заемщиком женщину

Тарифы для женщин существенно ниже, чем у мужчин, иногда в 2 раза. Понятно, что зачастую кредит уже одобрен и состав созаемщиков изменить нельзя, но можно попытаться.

3. Скидки при наличии других полисов

Вспомните, может быть у вас где-то оформлено ОСАГО, КАСКО, дом застрахован. Обратившись туда же за расчетом страховки ипотеки, используйте этот аргумент. Зачастую существует возможность применения скидок постоянным клиентам.

4. Программы "Переход"

Для продления полиса вы можете поменять компанию. Многие предлагают скидки (10-15%), если вы перейдете к ним. Кстати, ваша прежняя страховая, узнав, что вы хотите расторгнуть договор, может предложить особую скидку, лишь бы вы остались с ними.

5. Скидки сотрудникам корпоративных клиентов

Если предприятие, где вы работаете, достаточно крупное и страхует свои риски (например, обеспечивает ДМС работникам), то как правило, компания-партнер готова предоставлять индивидуальные скидки этим самым сотрудникам.

Иногда разница в сумме может быть очень значительной. Стандартное страхование жизни заемщика должно включать в себя риск смерти и инвалидности 1 или 2 группы, наступившие в следствие заболевания или несчастного случая. Но есть недобросовестные сотрудники, которые, чтобы сделать полис подешевле, включают только одну причину - несчастный случай. Болезни вообще не будут входить в договор. Конечно, клиент рад, ведь вышло недорого. Но вот при случае (а как вы понимаете, вероятность умереть от заболевания существенно выше ДТП и пр.) выплат не будет.

Где дешевле оформить ипотечное страхование для "Санкт-Петербург". Рейтинг компаний

Мы провели исследование рынка страхования жизни и объекта недвижимости по ипотеке СПБ. В итоговый рейтинг включено 10 ведущих компаний из числа аккредитованных.

Для расчета были использованы следующие данные гипотетического заемщика, требуется оформить договор комплексного ипотечного страхования (то есть застраховать жизнь, недвижимость, титул):

- Сумма кредита 2 млн. руб., сделка на вторичном рынке.

- Женщина, 30 лет, здорова, не беременна, офисный работник (без созаемщиков)

- Квартира в доме 2012 года без газа и перепланировок, монолит, средний этаж.

- Юридическая история недвижимости с малым уровнем риска (один собственник в прошлом, совершеннолетний, не пенсионер, приобрел по договору долевого участия).

Время проведения исследования: январь 2021 года.

| № | Компании | СПБ (жизнь+квартира+титул) | Комментарий |

| 1 | Наше предложение | 9180 руб. | Спецпредложение |

| 2 | СОГАЗ | 14200 руб. | Дорого |

| 3 | ВСК | 12420 | Средний |

| 4 | Альфа-страхование | 12880 руб. | Средний |

| 5 | Согласие | 12900 руб. | Средний |

| 6 | Совкомбанк страхование | 10000 руб. | Хороший |

| 7 | ПАРИ | 10560 руб. | Хороший |

| 8 | Росгосстрах | 10200 руб. | Хороший |

| 9 | Ренессанс-страхование | 9890 руб. | Хороший |

| 10 | Ресо-Гарантия | 10640 руб. | Средний |

Как видно, сумма страхования значительно различается в разных компаниях. Привлекательные тарифы у Росгосстраха, Пари (с оглядкой на данные из условного примера), Ренессанса. Обращаем ваше внимание, что не бывает одной выгодной компании для всех клиентов, поскольку подход в оценке рисков может различаться.

Если вы живете в Санкт-Петербурге, то можете также связаться с нами, мы занимаемся подбором наиболее выгодного варианта страхования, оформлением всего пакета страховых документов. Доставка полиса бесплатная (есть ограничения). Услуга для вас полностью бесплатная, поскольку нашу работу оплачивает страховая компания.

Аккредитованные компании "Санкт-Петербурга" для ипотечного страхования

Актуальный список страховых компаний по ипотеке

Перечень актуален на 05.02.2021

- Абсолют Страхование

- АльфаСтрахование

- Альянс

- ВСК

- Гайде

- Двадцать первый век

- Евроинс

- Зетта страхование

- Ингосстрах

- Кардиф

- Капитал-полис

- МАКС

- Объединенная страховая компания

- Пари

- Помощь

- Росгосстрах

- РЕСО-Гарантия

- РСХБ-Страхование

- СОГАЗ

- Совкомбанк страхование

- Согласие

- СМП-Страхование

- Спасские ворота

- Уралсиб Страхование

- Энергогарант

- Югория

- Юнити

Каждый банк проводит отбор страховщиков для страхования рисков своих клиентов. "Санкт-Петербург" разработал свою методику оценки финансового положения: показатели финансовой устойчивости компании, а также некоторые другие требования. Если страховщик не соответствует нужным значениям, то выбывает из списка.

Также нельзя забывать и про финансовый интерес самого "Санкт-Петербурга". Банк взимает с каждой компании комиссию за каждый оформленный полис их заемщикам. Если нет комиссии - нет аккредитации.

Конечно, если какой-то организации нет в списке, это не значит, что у неё проблемы и финансовые трудности. Отношения между банком и страховщиком - очень сложные, могут возникать разногласия по условиям вознаграждения и другим рабочим моментам.

У многих заемщиков возникает вопрос: а что будет, если застраховать ипотеку в компании не из списка? Насколько все эти ограничения вообще законны?

Ведь иногда можно найти компанию, в которой ставки ниже, чем в страховых из списка. Имеет ли право банк навязывать свою компанию? Есть ли законы, регулирующие эту проблему?

Первая мысль: все эти разрешенные списки - нарушение антимонопольного законодательства, ограничение конкуренции и ущемление прав заемщиков. Но реальность такова, что именно для цепочки "кредитная организация - страховая компания - заемщик" ФАС предусмотрел исключение. Существует Постановление Правительства РФ от 30 апреля 2009 (с изменениями от 2017 года) "О случаях допустимости соглашений между кредитными и страховыми организациями", в котором именно для банков и страховых компаний разрешено договариваться о сотрудничестве, и фактически закрытые списки аккредитованных страховщиков становятся законными.

Объяснение простое. Не все страховки и не все компании одинаково полезны. И если разрешать заемщикам страховаться где угодно, то большинство выберут самый дешевый вариант. И, скорее всего, он будет от компании, у которой по-хорошему надо бы уже давно отобрать лицензию. Ведь многие из нас уверены, что страхование ипотеки это такая формальность, с нами ничего плохого точно не может случиться, и страховка вообще не понадобится. Так что в идее ограничивать список компаний в зависимости от финансового состояния есть разумное зерно.

ТОП-10 | Обзор аккредитованных организаций "Санкт-Петербурга" по ипотечному страхованию

СОГАЗ

Одна из крупнейших, первоначально созданная для страхования рисков Газпрома. На данный момент происходит объединение с ВТБ под брендом СОГАЗ, что позволит занять 1 место по сборам. Имеет рейтинг RAEX (Эксперт РА) ruAAA - "стабильный".

Специализируется на страховании предприятий и крупных промышленных объектов, мало работает с физическими лицами.

Плюсы

- Высокая финансовая надежность и платежеспособность.

- Работает в большинстве регионов РФ.

Минусы

- Крайне тяжело дозвониться и сделать расчет страховки. Идет переадресация на единый федеральный контактный центр, где вам обещают перезвонить, но никто так и не перезванивает.

- Навязывание добровольной страховки квартиры за 500-1125 руб. без предупреждения. Просто подсовывают документы на подпись и оплату.

- Часто судятся со своими ипотечными клиентам по вопросу оплаты взносов по многолетним договорам (в случае, когда клиент досрочно погасил ипотеку или сменил компанию, но не подал заявление на расторжение договора и соответственно не внес оплату по уже не нужной страховке). Такие суды СОГАЗ всегда выигрывает.

Ингосстрах

Крупнейшая в России, имеет хорошую репутацию и известность. Занимает 6 место по доле рынка. Рейтинг RAEX (Эксперт РА) ruAAA - "стабильный". Активно работает в сфере ипотеки.

По отзывам занимает 11 место (по версии banki.ru), 9 место (по версии "АСН").

Плюсы

- Финансово надежная и платежеспособная

- Работает в большинстве регионов РФ, даже в небольших городах.

- На сайте есть калькулятор ипотечного страхования (неточный).

- Очень привлекательные тарифы для заемщиков - мужчин.

Минусы

- Не самые хорошие Правила, много исключений из рисков.

- Реальные цены окажутся в 90% случаев выше расчетной в онлайн-калькуляторе на официальном сайте.

Альфа

Достаточно крупная и известная, стремится занять лидирующие позиции на рынке. Занимает 2 место по сборам. Рейтинг по методике Fitch Ratings на уровне «ВВ» - «Позитивный». По методике «Эксперт РА» - ruAA+ («Исключительно высокий уровень надежности», прогноз по рейтингу «Стабильный»).

Плюсы

- Скидки при переходе из другой компании.

- Финансово надежная.

- Достаточно привлекательные тарифы.

Минусы

- Сложно дозвониться для расчета суммы. Все звонки переводятся в единый колл-центр, в котором записывают ваши данные и обещают перезвонить. В итоге про клиента забывают.

- Даже при не самой большой сумме кредита требуют прохождение медицинского освидетельствования или в противном случае повышают тариф.

РЕСО-Гарантия

Очень известная и любимая клиентами. Занимает 4 место по сборам. Рейтинг RAEX (Эксперт РА) ruAA+ - "стабильный".

Специализируется на страховании физических лиц, имеет хорошую репутацию по урегулированию убытков в КАСКО и ОСАГО (обращаем ваше внимание, что это автоматически не распространяется на ипотеку, достаточно посмотреть судебную практику).

По отзывам занимает 24 место (по версии banki.ru), 3 место (по версии "АСН").

Плюсы

- На официальном сайте есть онлайн-калькулятор расчета ипотечной страховки (неточный).

- Страхует жизнь заемщиков в возрасте до 65 лет без прохождения медосмотра (есть лимит).

- На данный момент проходит акция "Выгодная ипотека".

Минусы

- Зачастую непредсказуемое ценообразование, тарифы могут меняться для одного и того же клиента в разных отделениях, филиалах, у агентов.

- Цены в онлайн-калькуляторе на сайте меньше реальных.

ВСК

Достаточно известная на рынке. Занимает 8 место по сборам. Рейтинг RAEX (Эксперт РА) ruAA - "высокий уровень финансовой надежности", по методике Fitch Ratings - уровень «BB-» - "негативный".

По отзывам занимает 15 место (по версии banki.ru), 13 место (по версии "АСН").

Плюсы

- Работает в большинстве регионов РФ, даже в небольших городах.

Минусы

- Невозможно дозвониться ни по каким телефонам для расчета или продления. В этом отношении одна из самых проблемных.

- По ощущением, есть некоторая степень бардака в работе, о чем свидетельствуют многочисленные отзывы.

Росгосстрах

Старейшая и самая известная на рынке, которая из лидера за последний год превратилась в середнячка. Умудрилась "прославится" своей методикой урегулирования убытков по ОСАГО (отказы, занижение выплат в 5-10 раз), что одно только упоминание Росгосстраха вызывает исключительно негативные отзывы у клиентов.

Сейчас переживает трансформацию и смену собственника, пытаясь выбраться из кризиса (процедура санации, фактически ЦБ спас прежде великую компанию).

Плюсы

- Имеет много филиалов, даже в небольших населенных пунктах.

- Многие до сих пор верят в силу и надежность "государственной" компании, что позволяет легко привлекать клиентов.

Минусы

- Тарифы средние.

- У компании сложный период выхода из кризиса. Постоянно появляются слухи, что страховщика скоро продадут.

Зетта

Ранее "Цюрих". Занимает 24 место по сборам. Не самая известная и крупная, но имеет хорошую репутацию по обслуживанию клиентов и урегулированию убытков. Рейтинг ruA+ прогноз "стабильный" (по методике ЭкспертРА").

По отзывам занимает 1 место (по версии banki.ru), 1 место (по версии "АСН").

Плюсы

- Аккредитована практически во всех банках.

- Привлекательные тарифы.

Минусы

- Зачастую требуют медицинского освидетельствование для оформления страхования жизни (даже при не самой большой сумме кредита).

Ренессанс

Работает в большинстве крупных городов. Занимает 9 место по сборам. Рейтинг ruAA- прогноз "стабильный" (по методике ЭкспертРА").

По отзывам занимает 7 место (по версии banki.ru), 7 место (по версии "АСН").

Плюсы

- Очень легко дозвониться за расчетом. Оператор делает все, чтобы не упустить клиента.

- Достаточно крупная и известная.

Минусы

- Небольшие лимиты по страхованию жизни и титула (сложно застраховаться, если кредит на очень большую сумму).

Совкомбанк-страхование (бывш. Либерти)

Не очень известная и крупная, занимается в основном физическими лицами. Имеет рейтинг ruAА+ прогноз "стабильный" (по методике ЭкспертРА"). Занимает 33 место по выручке. Отзывов, в том числе негативных, практически нет, что и подтверждает небольшой размер страховщика.

Недавное была продана банку "Совкомбанк", поэтому непонятно, какая политика работы будет продолжена.

Плюсы

- Легко дозвониться и сделать расчет.

- Могут быть хорошие тарифы для лиц старше 50 лет.

Минусы

- Тарифы в целом не самые низкие.

- Работает только в 8 регионах страны.

Следующая статья:

Комментарии (4)

к статье

"Как правильно застраховать ипотеку для банка "Санкт-Петербург""

Александра 18.12.2020 в 23.36

Здравствуйте) взята ипотека в банке «Санкт-Петербург». Страховку оплачиваю каждый год, без опозданий. За две-три недели банк отправляет «напоминалку», в которой просит отправить договор, полис, график и чек. Но так как у меня полис и договор заключён до 2032 года, все три года отправляла только чек. Всё было в порядке. В этом году сделала аналогично. Страховку должна предоставить до 17/12. 16/12 я скинула чек им на почту, 18/12 вечером приходит письмо о том, что мои документы не приняты (так как предоставлен неполный пакет, а именно отсутствует договор и полис). И в это же время снимают со счёта до 0 денежные средства, а именно 1560 рублей с пометкой -штраф. То есть это ещё неполная сумма штрафа, сняли что было. Я возмущена до предела! Страховка пролонгирована (оплачена) в срок. В банке в личном деле есть и договор, и полис (ранее писала, что он до 2032года). И на меня накладывают штраф! На сколько их действия правомерны, законны?! Могу ли я повлиять на ситуацию и аннулировать штраф??! Или из-за того, что я «для галочки» не отправила им один и тот же договор с полисом (которые у них ЕСТЬ) меня будут штрафовать и даже не уведомлять?!

"ЦИС" отвечает Александре 19.12.2020 в 14.42

В не единственная, оказавшаяся в такой ситуации. С этого года банк формирует электронный архив, поэтому просит вот такой полный комплект документов.

Попробуйте написать жалобу на сайте banki.ru. Судя по отзывам там, иногда банк аннулирует штраф в порядке лояльностей в аналогичных вашей ситуациям.

Наталья 27.12.2020 в 19.36

Добрый день. Заключили ипотечный договор в Банке Санкт-Петербург в 2015 году. Страховку жизни и имущества оформили и продлеваем каждый год. Подтверждаю наличие полисов из года в год одинаково: отправляю электронный чек с номером и датой договора страхования на почту банка. В этом году отправила чек за день до крайней даты предоставления документов. Прошло три дня, и мне приходит сообщение, что документы не приняты, т. К. Помимо чека в этом году надо было предоставить договор страхования и график платежей. Я выслала в тот же день. Однако в итоге на меня наложили штраф за непредоставление документов, аргументируя тем, что комплект был не полным. Опустим тот факт, что сотрудник банка написал мне не на следующий день после предоставления чека, когда был ещё бесштрафной период, а спустя 3 дня, когда наступил период просрочки.

Но, во-первых, я своевременно подтвердила факт продления страховки электронным чеком. Во-вторых, за последние три года договор страхования у меня не менялся, а его копия находится в банке с 2017 года, о её принятии у меня есть акт приёма-передачи.

Вопрос: закономерно ли накладывать на меня штрафные санкции, если электронный чек был предоставлен вовремя, а договор страхования за эти годы не менялся?

"ЦИС" отвечает Наталье 27.12.2020 в 14.48

Конечно, поведение банка поражает.

С сентября этого года банк СПБ формирует электронный архив документов, и просит всех присылать не просто чек об оплате по продлению (как в те года), но и сам договор. Но чтоб штрафовать за это.

Советую написать жалобу одновременно:

- в сам банк

судя по отзывам, ваша ситуация не единичная, и банк штраф возвращает

Для обращений из всех городов России

- +7 (911) 920-11-81

- info@insure-pro.ru

- Пн.-Пт. 09.00-19.00

Отделение в Санкт-Петербурге

- +7 (812) 920-11-81

- info@insure-pro.ru

- Пн.-Пт. 09.00-19.00

Отделение в Нижнем Новгороде

- +7 (910) 395-43-42

- 24048924@mail.ru

- Пн.-Пт. 09.00-19.00